Ile płaci pracownik do PPK? To pytanie nurtuje wielu zatrudnionych w Polsce, którzy chcą zrozumieć, jaką część swojego wynagrodzenia przeznaczają na Pracownicze Plany Kapitałowe (PPK). Pracownik jest zobowiązany do wpłacania co najmniej 2% swojego wynagrodzenia brutto do PPK, co ma na celu zapewnienie dodatkowych oszczędności na przyszłość. W przypadku, gdy łączne wynagrodzenie z różnych źródeł w danym miesiącu nie przekracza 120% minimalnego wynagrodzenia, minimalna składka wynosi jedynie 0,5%.

Warto zrozumieć, jak te składki wpływają na wynagrodzenie oraz jakie korzyści niesie ze sobą system PPK. W kolejnych częściach artykułu przyjrzymy się szczegółowo stawkom składek, metodom ich obliczania oraz długoterminowym zaletom związanym z oszczędzaniem na emeryturę.

Kluczowe informacje:- Minimalna składka do PPK wynosi 2% wynagrodzenia brutto, a w niektórych przypadkach 0,5%.

- Wysokość składki zależy od całkowitego wynagrodzenia pracownika w danym miesiącu.

- System PPK ma na celu zwiększenie oszczędności na przyszłość dla pracowników.

- Obliczenia składek mogą się różnić w zależności od wynagrodzenia i jego zmian.

- PPK oferuje długoterminowe korzyści finansowe, w tym wsparcie na emeryturze.

Jakie są stawki składek pracownika do PPK w Polsce?

W Polsce składki pracowników do Pracowniczych Planów Kapitałowych (PPK) są ściśle regulowane. Każdy pracownik jest zobowiązany do wpłacania co najmniej 2% swojego wynagrodzenia brutto do PPK. To oznacza, że część wynagrodzenia jest odkładana na przyszłość, co ma na celu zwiększenie oszczędności na emeryturę. Warto zauważyć, że minimalna kwota składki wynosi 0,5% wynagrodzenia, jeśli łączne wynagrodzenie z różnych źródeł w danym miesiącu nie przekracza 120% minimalnego wynagrodzenia.

Te stawki są ustanowione przez przepisy prawa i mają na celu zapewnienie, że pracownicy oszczędzają na przyszłość. Warto zrozumieć, że wysokość składki może się różnić w zależności od wynagrodzenia pracownika, co ma wpływ na jego oszczędności emerytalne. W kolejnych częściach artykułu przyjrzymy się bliżej minimalnym i maksymalnym składkom oraz ich wpływowi na wynagrodzenie.Minimalna składka pracownika do PPK i jej znaczenie dla wynagrodzenia

Minimalna składka do PPK, wynosząca 2% wynagrodzenia brutto, jest istotnym elementem planowania finansowego dla pracowników. Dzięki tej składce, pracownicy mogą budować swoje oszczędności na przyszłość, co jest szczególnie ważne w kontekście emerytury. W przypadku, gdy całkowite wynagrodzenie nie przekracza 120% minimalnego wynagrodzenia, składka wynosi jedynie 0,5%, co może być korzystne dla osób z niższymi zarobkami.

Warto zwrócić uwagę, że minimalna składka nie tylko wpływa na wysokość oszczędności, ale także na całkowite wynagrodzenie pracownika. Pracownicy powinni być świadomi, że te składki są odprowadzane automatycznie, co pozwala im na regularne oszczędzanie bez dodatkowych działań z ich strony. To podejście wspiera długoterminowe planowanie finansowe oraz zwiększa stabilność finansową w przyszłości.

Maksymalna składka pracownika do PPK i jej wpływ na oszczędności

Maksymalna składka do Pracowniczych Planów Kapitałowych (PPK) wynosi 4% wynagrodzenia brutto. Oznacza to, że pracownicy, którzy decydują się na najwyższe wpłaty, mogą znacznie zwiększyć swoje oszczędności na przyszłość. Dzięki temu, wysoka składka PPK może przyczynić się do znacznego wzrostu kapitału emerytalnego, co jest szczególnie istotne w kontekście zabezpieczenia finansowego na emeryturze.

Warto pamiętać, że maksymalna składka nie jest obowiązkowa, ale jej wybór może przynieść długoterminowe korzyści. Osoby, które regularnie odkładają większe kwoty, mają szansę na lepszą jakość życia po zakończeniu kariery zawodowej. Inwestowanie w PPK to krok w stronę stabilności finansowej, a także możliwość skorzystania z dodatkowych funduszy, które są dostępne po osiągnięciu wieku emerytalnego.

Jak obliczyć składki do PPK na podstawie wynagrodzenia?

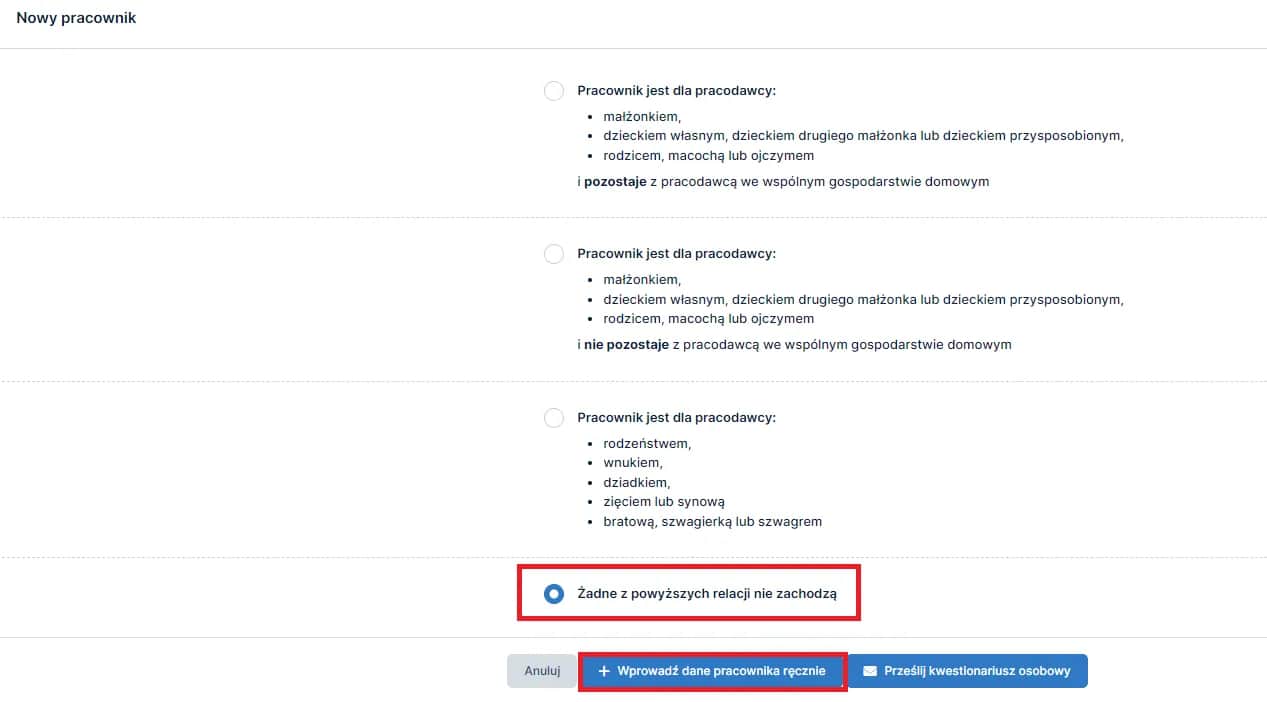

Obliczanie składek do PPK opiera się na wynagrodzeniu brutto pracownika. W przypadku, gdy wynagrodzenie przekracza 120% minimalnego wynagrodzenia, składka wynosi 2% lub 4%, w zależności od decyzji pracownika. Warto zauważyć, że obliczenia te są automatycznie dokonywane przez pracodawcę, co ułatwia pracownikom oszczędzanie na przyszłość.

W praktyce, aby obliczyć składkę, wystarczy pomnożyć wynagrodzenie brutto przez odpowiedni procent. Na przykład, przy wynagrodzeniu brutto wynoszącym 5000 zł, składka wynosząca 2% to 100 zł. Warto także pamiętać, że składki są odprowadzane co miesiąc, co pozwala na regularne gromadzenie oszczędności. Poniżej znajduje się tabela ilustrująca różne scenariusze wynagrodzeń i odpowiadające im składki PPK.| Wynagrodzenie brutto (zł) | Składka 2% (zł) | Składka 4% (zł) |

| 3000 | 60 | 120 |

| 4000 | 80 | 160 |

| 5000 | 100 | 200 |

| 6000 | 120 | 240 |

Przykłady obliczeń składek PPK przy różnych wynagrodzeniach

Obliczenia składek do Pracowniczych Planów Kapitałowych (PPK) mogą się różnić w zależności od wynagrodzenia brutto pracownika. Na przykład, jeśli pracownik zarabia 3000 zł brutto, jego składka wynosi 60 zł przy stawce 2%. W przypadku, gdy wynagrodzenie wzrasta do 4000 zł, składka wyniesie już 80 zł. Takie różnice pokazują, jak wysokość wynagrodzenia wpływa na kwotę, jaką pracownik odkłada na PPK.

Inny przykład to pracownik, który zarabia 5000 zł brutto. W jego przypadku składka wynosi 100 zł przy stawce 2%. Gdyby zdecydował się na maksymalną składkę, wynoszącą 4%, jego wpłata wzrosłaby do 200 zł. Te konkretne przykłady ilustrują, jak zmiany w wynagrodzeniu mogą wpłynąć na wysokość składek do PPK, co jest kluczowe dla długoterminowego oszczędzania.

Jak zmiany w wynagrodzeniu wpływają na wysokość składki PPK?

Wynagrodzenie pracownika ma bezpośredni wpływ na wysokość składek do PPK. Gdy wynagrodzenie rośnie, wzrasta również kwota odprowadzana na PPK. Na przykład, jeśli pracownik otrzymuje podwyżkę, jego składka procentowa pozostaje taka sama, ale całkowita kwota, którą odkłada, zwiększa się. Warto zauważyć, że w przypadku zmiany wynagrodzenia, składki są automatycznie dostosowywane przez pracodawcę, co ułatwia pracownikom regularne oszczędzanie.

W sytuacji, gdy wynagrodzenie spada, na przykład w wyniku zmiany stanowiska lub redukcji etatu, składki do PPK również maleją. To oznacza, że w trudniejszych finansowo czasach pracownicy mogą odkładać mniej na swoje przyszłe oszczędności. Dlatego ważne jest, aby być świadomym, jak zmiany w wynagrodzeniu mogą wpływać na długoterminowe oszczędności i planowanie finansowe.

Czytaj więcej: Ile zarabia pracownik McDonald's w Szwajcarii? Wysokie pensje czy nie?

Jakie są korzyści z płacenia składek do PPK dla pracownika?

Pracownicze Plany Kapitałowe (PPK) oferują wiele korzyści dla pracowników, które mogą znacząco wpłynąć na ich przyszłość finansową. Jedną z głównych zalet jest zwiększenie oszczędności na emeryturę, co pozwala na lepsze zabezpieczenie finansowe po zakończeniu kariery zawodowej. Dzięki regularnym wpłatom, nawet niewielkim, gromadzenie kapitału na przyszłość staje się prostsze i bardziej dostępne dla każdego pracownika.

Dodatkowo, PPK oferuje możliwość skorzystania z dofinansowania ze strony pracodawcy, co zwiększa wartość zgromadzonych oszczędności. Pracodawcy są zobowiązani do wpłacania dodatkowych środków na PPK, co stanowi atrakcyjny bonus dla pracowników. To oznacza, że im więcej pracownik odkłada, tym więcej otrzymuje od swojego pracodawcy, co znacząco podnosi wartość oszczędności emerytalnych.

Długoterminowe oszczędności i emerytura dzięki PPK

Pracownicze Plany Kapitałowe (PPK) są doskonałym narzędziem do budowania długoterminowych oszczędności, które mają kluczowe znaczenie dla bezpieczeństwa finansowego na emeryturze. Dzięki regularnym wpłatom, nawet niewielkim kwotom, pracownicy mają szansę na zgromadzenie znacznych środków na przyszłość. Warto zauważyć, że inwestycje w PPK są długofalowe, co oznacza, że im wcześniej zaczniemy oszczędzać, tym większe będą nasze oszczędności na emeryturze.

Oprócz podstawowych składek, PPK oferuje również możliwość skorzystania z dodatkowych wpłat od pracodawcy, co jeszcze bardziej zwiększa wartość zgromadzonych oszczędności. Długoterminowe inwestycje w PPK przyczyniają się do stabilności finansowej, a także dają pracownikom pewność, że będą mieli wystarczające środki na pokrycie wydatków po zakończeniu kariery zawodowej. Warto zainwestować w PPK, aby zapewnić sobie komfortowe życie na emeryturze.

Jak wykorzystać PPK do osiągnięcia finansowej niezależności?

Osiągnięcie finansowej niezależności za pomocą Pracowniczych Planów Kapitałowych (PPK) wymaga strategicznego podejścia do oszczędzania i inwestowania. Pracownicy powinni rozważyć zwiększenie swoich składek do PPK, zwłaszcza w okresach, gdy ich sytuacja finansowa na to pozwala. Regularne zwiększanie wpłat, nawet o niewielkie kwoty, może znacząco wpłynąć na zgromadzone oszczędności na emeryturę. Dodatkowo, warto monitorować dostępne fundusze inwestycyjne w ramach PPK i dostosowywać swoje inwestycje do zmieniającej się sytuacji rynkowej, co może przynieść lepsze wyniki finansowe.

W przyszłości, z uwagi na rosnące koszty życia i zmieniające się trendy demograficzne, PPK może stać się kluczowym elementem planowania emerytalnego. Pracownicy powinni być proaktywni w edukacji finansowej oraz korzystać z dostępnych narzędzi, aby maksymalizować korzyści płynące z PPK. Inwestowanie w wiedzę na temat zarządzania finansami oraz planowania emerytalnego pozwoli im na lepsze wykorzystanie zgromadzonych środków i osiągnięcie długoterminowej stabilności finansowej.